Форфейтинг – это разновидность кредитования торговых компаний посредством покупки долговых обязательств дебитора. Сфера применения форфейтинга – международная торговля. В сделке участвуют три стороны: продавец, покупатель и форфейтер, в роли которого обычно выступает кредитная организация.

Данная статья поможет разобраться в механизме форфейтинга, также мы рассмотрим отличия форфейтинга от факторинга, преимущества и недостатки этого финансового инструмента.

Что такое форфейтинг

Форфейтинг (от франц. forfait – полностью или целиком) применяется во внешней торговле в целях улучшения механизма расчетов между государствами, работающими в разных юрисдикциях. Основными клиентами форфейтеров являются торговые организации, работающие с отсрочкой платежа. Такие компании часто сталкиваются с нехваткой оборотных средств. Хорошей альтернативой банковскому кредитованию является форфейтинг.

В России форфейтинг не очень популярен по причине отсутствия законодательной базы. Хотя покупка банками долговых обязательств в валюте в условиях нестабильного курса рубля является экономически оправданной схемой.

Простыми словами, форфейтинг – это покупка дебиторской задолженности с дисконтом. Объектом сделки является не товар, а именно долговое обязательство в форме векселя. Впрочем, применяются также авали и аккредитивы.

Экспортер, заключив контракт с форфейтером, получает деньги за товар сразу, что дает возможность закупить новую партию товара и оплатить все издержки, не дожидаясь срока оплаты, указанного в договоре с импортером.

Форфейтинг является схемой финансирования, применяемой на длительных сроках – контракт может быть заключен на срок от одного года до нескольких лет. Это является одной из причин его непопулярности в российской экономике.

Описание операции форфейтинга

Рассмотрим пошагово основные этапы форфейтинговой сделки.

- Продавец (экспортер) заключает с покупателем (импортером) контракт на поставку товаров. Кстати, предметом договора могут быть не обязательно товарно-материальные ценности. Возможна также продажа долговых обязательств по контракту на выполнение работ или оказание услуг.

- Если договором предусмотрена отсрочка платежа, вследствие чего поставщик будет временно ограничен в оборотных средствах, заключается контракт с форфейтером. Это может быть банк или финансовая организация. Важно отметить, что такой контракт является двухсторонним – покупатель в сделке юридически не участвует.

- После отгрузки товара или выполнения работ экспортер передает форфейтеру документы, подтверждающие совершение сделки: товарно-транспортные накладные, таможенные декларации и др., а также долговое обязательство покупателя. Подтверждением признания дебиторской задолженности является ценная бумага. Чаще всего используется вексель с дисконтом.

- Часть суммы внешнеторгового контракта перечисляется форфейтером на расчетный счет продавца за вычетом дисконта по векселю и процента посредника. Оставшаяся сумма будет перечислена после полного закрытия сделки – оплаты дебиторской задолженности по контракту в пользу форфейтера.

Виды

Форфейтинг бывает двух видов:

- внутренний, когда покупатель и продавец являются резидентами одного государства. Такой вид финансирования применяется очень редко: для расчетов внутри страны более популярен факторинг, про который было подробно рассказано в одной из предыдущих статей;

- международный – стороны сделки ведут торговую деятельность в разных юрисдикциях. Международный форфейтинг широко применяется в странах с большой долей экспорта. В качестве примера можно привести Швейцарию, которая к слову, является родиной форфейтинга.

В этой статье мы будем рассматривать схемы и примеры расчетов только для международного форфейтинга. Нужно отметить, что форфейтер может быть зарегистрирован в любой юрисдикции, не обязательно совпадающей с одной из сторон контракта.

Участники сделки

Как уже было отмечено, форфейтинг является трехсторонней сделкой, в рамках которой заключаются два договора:

- договор поставки между продавцом (кредитором) и покупателем (дебитором);

- форфейтинговый контракт, сторонами которого являются кредитор и форфейтер.

Непосредственными участниками сделки по форфейтингу являются:

- Кредитор, поставляющий товар и получающий от дебитора долговое обязательство по его оплате.

- Дебитор – приобретатель товара и векселедатель.

- Форфейтер – покупатель векселя, принимающий на себя все риски, связанные с неуплатой или несвоевременной уплатой долга.

Список документов

Пакет документов, предоставляемых экспортером форфейтеру, небольшой. Его подготовка не займет много времени. Для заключения сделки по форфейтингу потребуются:

- Копия контракта на поставку товара, заверенная ответственным лицом компании-продавца.

- Копия инвойса, подписанная с двух сторон покупателя и продавца. Инвойс – это документ, применяемый в международных расчетах, подтверждающий отгрузку товаров.

- Вексель с передаточной записью, которая указывает, что право требования по долговому обязательству передается форфейтеру.

- Гарантийное письмо или поручительство по векселю.

- Копии документов, подтверждающих доставку товара.

Как составить договор

В договоре на форфейтинг должны быть четко прописаны следующие моменты:

- Порядок перехода права собственности. По Гражданскому кодексу РФ переход права собственности происходит в момент отгрузки товара покупателю или передачи перевозчику. Законодательством других стран могут быть предусмотрены иные или дополнительные условия.

- Определение момента, начиная с которого риск случайной гибели или повреждения товара переходит к покупателю.

- Валюта контракта. Договоры на форфейтинг заключаются в долларах США, евро, швейцарских франках и других свободно конвертируемых валютах.

- Юрисдикция. Особое внимание следует уделить определению территории реализации товаров.

- Размер комиссии за форфейтинг.

- Конфиденциальность. В отличие от стандартного банковского кредитования, форфейтинг – это конфиденциальная сделка. Вместе с тем, держатель векселя имеет право продажи ценной бумаги на вторичном рынке, вследствие чего информация о деталях сделки может стать доступной для третьих лиц. Условие о неразглашении коммерческой тайны должно быть прописано в договоре на форфейтинг отдельным пунктом.

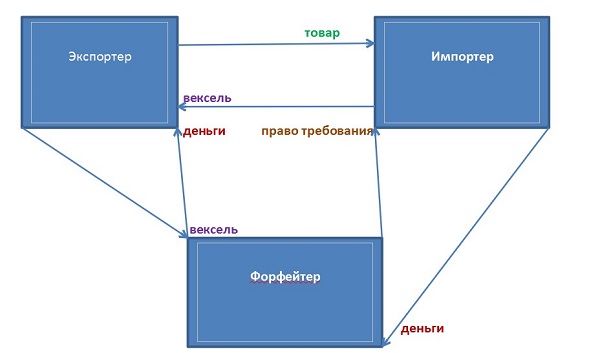

Схема

Порядок операций в рамках сделки по форфейтингу был описан выше. Теперь изобразим его схематично:

Преимущества и недостатки

Из достоинств форфейтинга нужно выделить следующие:

- Форфейтинг- это вид финансирования, который не предполагает регресса. Как мы помним из статей про факторинг, регрессом называют возможность потребовать назад выплаченную сумму. Простыми словами, форфейтинг подразумевает полное принятие форфейтером риска невозврата долга.

- Быстрота и удобство в оформлении. Процедура оформления векселя достаточно простая. С пакетом документов от экспортера также проблем обычно не возникает, за исключением гарантийного письма, о чем расскажем чуть ниже.

- Фиксированный процент комиссии форфейтера позволяет экспортеру планировать издержки.

- Конфиденциальность сделки.

- Ну и, конечно, форфейтинг обеспечивает возможность покупателю получить отсрочку по оплате за товары, а продавцу – избежать временного дефицита оборотных средств.

Недостатки:

- Процентная ставка по форфейтингу выше, чем при других схемах кредитования. Это объясняется тем, что форфейтер принимает на себя все риски.

- Могут возникнуть сложности с поиском гаранта сделки – лица или организации, от чьего имени будет написано гарантийное письмо. Гарант должен отвечать требованиям форфейтера.

Схема расчета

Финансирование сделки по форфейтингу может осуществляться как единовременно, так и поэтапно.

Например, сумма сделки – 500000$. Покупателем оформляется два векселя на 250000$, один из которых оформляется с дисконтом в 4%. По условиям договора, передача форфейтеру первого векселя происходит сразу после предоставления экспортером пакета документов. Затем форфейтер выплачивает экспортеру первую часть: стоимость векселя за вычетом дисконта и комиссионного вознаграждения. Вторая часть оплачивается после закрытия сделки, т.е. после полной оплаты товара импортером.

Форфейтинг в РФ и в мире

Форфейтинг широко используется в странах Западной Европы и США при оформлении крупных сделок по товарам, не относящимся к сырьевому сегменту. Этот вид финансирования применяется в международной торговле высокотехнологичным оборудованием, автомобилями и другой техникой. Центр форфейтинга находится в Лондоне.

В целях оптимизации политических и валютных рисков форфейтеры объединяются в международные консорциумы, куда входят крупные кредитные организации разных стран. Такие консорциумы финансируют особо крупные сделки, стоимость которых исчисляется в миллионах евро или долларов США.

Как уже упоминалось, форфейтинг во внешней торговле на российском рынке не очень распространен. Основные причины следующие:

- Закон о валютном регулировании не позволяет резидентам РФ осуществлять расчеты в иностранной валюте на территории России.

- Отсутствует нормативная база для международных расчетов.

- Вследствие нестабильного курса рубля возникают сложности с поиском банка-гаранта, который согласится стать поручителям по сделкам в долгосрочной перспективе.

В России достаточно широко применяется факторинг, основными отличиями которого от форфейтинга являются короткие сроки и возможность регресса.

Примеры

Приведем примеры форфейтинга с единовременным и частичным финансированием.

Пример 1. Компания-экспортер, зарегистрированная в Германии, заключила контракт с испанской фирмой на поставку партии автомобилей. Сумма сделки – 2 млн$.

Покупатель нашел банк, который согласился стать поручителем по сделке. Далее испанской фирмой были выпущены 2 векселя по 1 млн$ с дисконтом 6% и переданы экспортеру.

В свою очередь, экспортер заключил контракт с банком-форфейтером и были согласованы все условия, ключевые из которых следующие:

- поручитель отвечает требованиям форфейтера;

- финансирование происходит в 2 этапа. 1 этап – после предоставления экспортером документов в банк, 2 этап – после полного погашения долга импортером;

- комиссионное вознаграждение за форфейтинг составляет 3% и удерживается на 1 этапе финансирования.

Расходы экспортера составят 9% от суммы сделки (6% дисконт и 3% комиссия форфейтера):

2000000х9%=180000$.

Таким образом, экспортер получит сумму в размере 1820000$ в два этапа:

- 880000$ после представления в банк документов, подтверждающих факт поставки;

- 940000$ после оплаты импортером суммы долга.

Пример 2. Компания, работающая на территории Великобритании, поставляет оборудование в Италию. Сумма контракта – 1 млн 500 тыс.$. На эту сумму был выпущен один вексель с дисконтом 5%. Комиссия форфейтера – 5%.

Финансирование сделки осуществляется единовременно после представления документов форфейтеру. Расходы экспортера составят 10% (1500000х10%=150000$). Сумма, подлежащая перечислению на счет экспортера, составит 1350000$ (1500000-150000).

Заключение

Подводя итоги, обобщим понятие форфейтинга простыми словами.

Форфейтинг это вид долгосрочного кредитования, применяемый преимущественно в европейских странах с использованием долговых обязательств, выпускаемых, как правило, в форме векселей.

Форфейтинговые сделки являются конфиденциальными. Это означает, что информация о количестве поставляемых товаров, их стоимости, сроках и порядке расчетов не может быть доступна третьим лицам.

В России форфейтинг развивается достаточно медленно ввиду несовершенства законодательной базы и нестабильной экономической ситуации. Для повышения доверия к российским