NPV – это суммарная стоимость денежных потоков на определенный момент времени жизненного цикла проекта. Иными словами, это будущий финансовый результат в эквиваленте суммы на текущий момент. Аббревиатура расшифровывается как Net Present Value (чистая приведенная стоимость).

Для расчета NPV используются уже знакомые нам дисконтированные денежные потоки, определяющие доходность инвестиций на любой момент времени. Выполнив предварительный расчет NPV инвестиционного проекта, мы получим примерное представление, сколько денег понадобится на начальном этапе и стоит ли вообще вкладываться в данный проект.

Сегодня мы рассчитаем NPV по формуле и узнаем, как используется метод чистой приведенной стоимости для расчета суммы первоначальных вложений и периода окупаемости проекта.

Что такое NPV

Термин NPV в экономике имеет несколько названий: чистый дисконтированный доход, чистый текущий доход и др. По моему мнению, слово «текущий» только запутывает пользователя, т.к. можно подумать, что это прибыль на данный момент времени. На самом деле, NPV всегда показывает будущий доход, скорректированный на несколько параметров:

- доходы и затраты;

- ставка дисконтирования;

- курсовые разницы и инфляция.

С последним пунктом немного сложнее: если процент инфляции еще можно заложить в размере какого-то усредненного значения, то с курсами валют вообще приходится только гадать. Поэтому в наших примерах будем использовать национальную валюту либо иностранную валюту без учета курса.

Вообще расчет чистой приведенной стоимости подразумевает некую стабильность: стабильные денежные потоки примерно с одинаковым темпом прироста, одинаковое значение ставки дисконтирования. Такое, конечно, является редкостью, однако NPV проекта нужен только для «грубых» предварительных расчетов.

Для чего необходим

Метод определения чистой текущей стоимости NPV используется в целях:

- определения стоимости инвестиционного капитала;

- определения размеров поступлений (сколько дохода нужно получить, чтобы этот капитал окупился);

- расчета срока окупаемости.

Нулевое значение показателя NPV говорит о том, что ожидаемых поступлений в процессе реализации проекта будет достаточно для покрытия расходов на инвестиции. Если NPV меньше нуля – проект является убыточным.

Формула расчета

Классическая формула расчета чистой приведенной стоимости выглядит так:

\[ NPV=\sum_{1}^{n} \frac{Pk}{(1+i)^n}-IC,где: \]

\( Pk \) – денежные поступления за n лет;

\( i \) – ставка дисконтирования;

\( IC (invest capital) \) – сумма первоначальных инвестиций.

Если инвестирование осуществляется по мере развития проекта в несколько этапов, то формула будет такая:

\[ NPV=\sum_{k=1}^{n} \frac{Pk}{(1+i)^n}- \sum_{k=1}^{m} \frac{ICj}{(1+i)^j},где: \]

\( n \) – количество лет до инвестиций;

\( m \) – количество лет после инвестиций;

\( j \) – разница между \( m \) и \( n \).

Пример расчета

Выполним расчет NPV по классической формуле на основании исходных данных:

| Инвестиционный капитал, руб. | 1000000 |

|---|---|

| Срок проекта | 4 года |

| Ожидаемые денежные поступления, руб. | 400000 |

| Ставка дисконтирования | 15% |

\[ NPV=400000/1,15+400000/1,15^2+400000/1,15^3+400000/1,15^4-100000=141991,35\ руб. \]

Как видим, чистый приведенный доход является положительной величиной. Это означает, что проект себя оправдывает.

Обратите внимание, что под термином «денежные поступления» понимаются чистые денежные потоки, т.е. доходы за минусом расходов, т.к. любой бизнес невозможен без оттока денег.

Что касается ставки дисконтирования, то для ее определения есть несколько вариантов:

- Если мы анализируем инвестиционный портфель, то в качестве индикатора i обычно берется усредненная доходность по ценным бумагам в стране, где ведется деятельность. Если проект международный – принимается среднее значение доходности по индексам. Далее эта базовая величина уменьшается на ставку по безрисковым активам (чаще всего облигациям).

- Если капитал выведен из уже существующего бизнеса, то в качестве ставки дисконтирования принимается показатель ROE. Напомню формулу его расчета:

-

\[ ROE= Чистая\ прибыль/Собственный\ капитал \]

При использовании заемных средств используется ставка по кредиту.

- Если инвестирование происходит из разных источников (например, часть средств выведена с банковского депозита, а часть – взята в кредит), то ставка дисконтирования рассчитывается исходя из их пропорций. Приведем пример:

\( IC \)=37 500 000 руб. (500 000 $ или 14 500 000 грн.), в т.ч.:

22 500 000 руб. (300 000 $ или 8 700 000 грн.) – средства на депозите под 8%;

15 000 000 руб. (200 000 $ или 5 800 000 грн.) – кредит под 11%.

\( i \)=(300000/500000)*8%+(200000/500000)*11%=9,2%.

Но 9,2% – этого недостаточно, поскольку есть еще риск несвоевременных поступлений денег от дебиторов. Поэтому полученное значение следует еще увеличить на размер премии за риск. Для ее вычисления чаще всего используется метод экспертной оценки, основанный на исследованиях аналитиков в разрезе данной отрасли.

Как рассчитать NPV инвестиционного проекта – руководство

Пошаговый алгоритм расчета NPV инвестиционного проекта:

- Определяем, сколько денег мы готовы вложить на начальном этапе.

- Примерно рассчитываем размер поступлений за каждый год реализации проекта.

- Рассчитываем сопутствующие расходы.

- Определяем ставку дисконтирования, или цену капитала (cost of capital).

- Рассчитываем дисконтированные денежные потоки по этой ставке.

- Суммируем полученные значения за все годы.

- Анализируем результат: если NPV=0 – это означает, что вложенных средств с учетом ожидаемых поступлений будет достаточно. Если величина положительная, значит, проект будет приносить прибыль, и чем выше NPV, тем лучше. Отрицательное значение NPV говорит о том, что проект убыточен.

Как рассчитать NPV в Excel

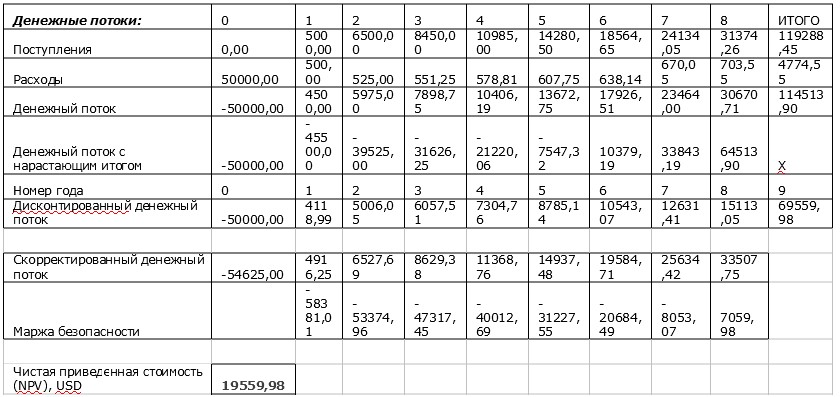

Приведем пример расчета показателя чистой приведенной стоимости NPV в Excel, используя следующие исходные данные:

- стоимость проекта – 3 750 000 руб. (50 000 $ или 1 450 000 грн.);

- прогнозируемые поступления денежных средств: за первый год 375 000 руб. (5 000 $ или 145 000 грн.), далее планируется прирост на 30%;

- расходы – 41 250 руб. (550 $ или 15 950 грн.) в первый год, далее увеличиваем их на 5% ежегодно.

Сначала мы посчитаем ставку дисконтирования, используя формулу Фишера. В качестве номинальной ставки возьмем ключевую ставку Центробанка, равную 4,25%. Инфляция составляет 4%.

\( (1+r)=(1+4,25)+(1+4); \)

\( r=9,25 \%. \)

Мы использовали функцию ЧПС, встроенную в Excel. Если менять значение r, можно определить, что при увеличении ставки дисконтирования NPV проекта снижается. Таким образом, многое зависит от правильности вычисления этого показателя.

Как видим, на шестом году проект при положительном значении NPV начинает приносить прибыль. Сумма отрицательных денежных потоков показывает сумму убытка за текущий год.

Сложности, которые могут возникнуть при расчете

В каких случаях расчет чистой приведенной стоимости NPV может дать ошибочный результат?

- Неправильное вычисление ставки дисконтирования. Например, если воспользоваться формулой Фишера, как в примере выше, то через пару лет значение ставки ЦБ и уровень инфляции могут измениться и тогда придется выполнять расчет заново.

- Расчет предстоящих расходов. В зависимости от специфики проекта, расходы могут оказаться существенно выше той суммы, что планировалась на начальном этапе. К примеру, при инвестициях в недвижимость может потребоваться ремонт, закупка оборудования.

- Расчет доходов. Согласитесь, сложно гарантировать бесперебойное поступление средств от покупателей. Случаются задержки, финансовые затруднения вплоть до банкротства, а на поиск новых клиентов потребуется время.

Итак, при применении метода чистой приведенной стоимости необходимо учитывать все возможные риски. Доходы лучше закладывать на минимальном уровне, а расходы – на максимальном. Ставка дисконтирования должна быть рассчитана по максимуму. Если в этом случае NPV проекта будет положительным – инвестиции с большой вероятностью себя оправдают.

Преимущества и недостатки

Достоинства метода заключаются в следующем:

- NPV учитывает временной фактор – изменение стоимости денег и длительность жизненного цикла инвестиционного проекта.

- В немалой степени отражает основные критерии эффективности инвестиций: оценка рисков, расчет срока окупаемости и разницы между доходами и расходами с учетом инфляции.

Недостатки:

- Спрогнозировать денежные потоки непросто – всегда найдутся факторы, которые невозможно принять во внимание заранее.

- Сложный механизм расчета ставки дисконтирования. Точнее, сложность не в формуле ее расчета, а в выборе правильного метода. Выбрав неподходящий метод, можно получить значение NPV, далекое от истины.

Заключение

Теперь мы знаем, что такое NPV простыми словами, как его можно использовать и какое значение он должен принимать. Мы разобрали примеры расчета, а также достоинства и недостатки метода оценки чистой приведенной стоимости. Несмотря на то, что минусы довольно весомые, NPV является одним из ключевых индикаторов оценки эффективности инвестиций, т.к. он наглядно показывает разницу между суммой денег сейчас и через несколько лет.

Для повышения достоверности результатов анализа рекомендуется провести дополнительную оценку всех возможных рисков, а также ориентироваться на минимальный размер доходов и максимально возможные расходы.